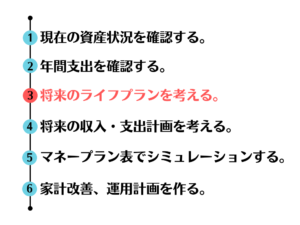

ステップ➀と②では、現在の資産状況と年間支出を確認しました。

ステップ③では、あなたのライフプランを考えてみましょう。

マネープランと通常の家計簿の大きな違いは、将来に目を向けて長期的なお金の計画を立てられる点。

その為には、将来あなたやあなたのご家族がどのような暮らしがしたいと考えているか、希望の家族構成や住居計画などを整理しておく必要があります。

将来はまだ判らないと思われる方もいらっしゃるかもしれません。

そういった方のために、本記事では考えるポイントやヒントをお伝えしますのでご安心ください。

将来のライフプランが明確にあるという方は、そのライフプランが実現できるよう、具体的なお金面の計画を本記事で行うことができます。

難しく考えず、楽しみながら取り組んで頂ければと思います。

ライフプランとは?

ライフプランは、あなたやあなたのご家族が将来の目標や希望を達成するために、金銭的な観点から計画を立てるプロセスです。

これは、将来の収入・支出、家族構成、住居、働き方、退職などを総合的に考慮して、将来のライフステージや目標に向けて資金を適切に配分するための道しるべとなるお金の計画です。

ライフプランの主な目的は、将来の金銭的なニーズを満たすために必要となる資金を計画的に確保すること。

例えば、以下のような項目が含まれます。

- 理想の暮らし方: 希望の生活スタイルや 譲れないモノ、叶えたい目標を考えてみる。

- 教育資金: 子供の教育や自己教育のために必要な資金を計画する。

- 住宅資金: 賃貸か持ち家かを考える、また、家を購入するための資金を準備する。

- 結婚や家族の増加: 結婚や子供の出産に伴う家計の変化に備える。

- 転職・退職計画: 働き方の変化や、老後の生活資金を計画する。

各項目について、具体的に確認していきましょう。

ステップ1 理想の暮らしを考えてみよう

まずはあなたの理想の暮らしや希望のライフスタイルを考えてみましょう。

白紙のノートを用意して、下記の質問への答えを書き出してみましょう。

- 将来住みたい土地・地域はどこですか?

- 希望の家族構成は?

- 今の仕事はずっと続けたいですか?それとも転職や独立を考えますか?

- 好きなだけ時間を持てるとしたら、何をして過ごしたいですか?

- ご両親やお子さん、家族とどのような時間の過ごし方を望んでいますか?

- あなたの理想の暮らしにおいて、絶対に譲れないものはなんでしょうか?

おすすめは、無地の自由帳を一冊用意して、毎朝10分間、自由に自分の想いを書き出す時間を作る方法。

何度か自問自答を繰り返す内、自分にとって大切なもの、重要な事に気づくようになります。

重要な事や大切な物は、何度も頭の中に繰り返し浮かんでくるもの。

自分にとって大切なものが見えてきたら、これをライフプラン作成のあなたの軸として考えることができます。

ステップ2 希望の家族構成を考える

今このサイトを訪れている皆さんには、独身の方、既婚の方、DINKS、お子さんのいる方、子育てを終えた方、退職を控える方などなど、、さまざまな状況の方がいらっしゃると思います。

それぞれのご状況において、今後同じ家計の中で暮らす家族の構成がどのようになる予定か、またはあなたの希望を考えてみましょう。

- 独身の方: 何歳位までに結婚して、何歳頃にお子さんを何人持ちたいですか?

- 既婚の方: お子さんを持つ希望はありますか?あるいは、二人目、三人目を何歳頃に望みますか?

- 子持ちの方: お子さんは何歳頃に独立予定ですか?

また、全ての方に共通するのがご両親の介護について。

- 将来介護が必要となる可能性のある両親の現在年齢は?

以上の点についてあなたご自身の希望を整理できたら、ご家族の希望や認識とすり合わせるため家族会議をしてみると良いでしょう。

ステップ3 教育資金について考える

ステップ2で将来お子さんを希望する、と答えた方は将来必要となる教育資金を考えましょう。

前回の記事「マネープラン作成ステップ③ – ステップ4」でも教育費について記載しました。

幼稚園から大学までにかかる平均教育費の概算は、そちらの記事でダウンロードできるワークシートから試算可能です。

子どもを一人育てるには、約3,000万円かかると言われています。

これは、食費、被服費、学費などすべてを合わせた金額です。

教育費だけでみると、文科省実施の調査結果によると下記の教育費が平均と言われています。

- 全て公立: 約860万円

- 全て私立: 約2,300万円

ご覧のように、私立・公立の選択によって、教育費は大きく変わります。

当サイトにてダウンロードできる無料ワークシート「支出確認シート」では、私立・公立の組み合わせをあなたの希望に合わせて選択・シミュレーションできる表をご用意しています。

例えば、幼稚園~小・中学校までは公立、高校~大学までは私立に通う場合の教育費総額が組み合わせて試算できます。

あくまで文科省調査結果に基づく試算表となりますので、希望する学校が具体化している場合は実際の学費・入学費を調べてみることをおすすめします。

まだお子さんがおらずあくまで希望段階、という方は本シートの試算を基に考えて充分でしょう。

ステップ4 住宅資金について考える

賃貸住まいの方

現在賃貸に居住されている方は、将来も賃貸住まいを継続してくのか、いつかは持ち家を希望するのか考えてみましょう。

特に、老後も賃貸住まいを希望する場合は以下のデメリットを理解し、充分な資金を見積もっておく必要があります。

- 賃料の増加: 賃料は契約更新時に上昇する可能性があります。老後に収入が限られる場合、将来の賃料増加に対処することが難しくなる可能性があります。

- 賃貸契約の不安定さ: 物件所有者によって家賃や契約条件が変更される可能性があります。また、所有者が物件の売却を行う場合引っ越しが必要になってしまいます。

- リフォームの制約: 賃貸では住環境を自分の希望通りにリフォームすることが難しい。老後に体の不自由が生じた場合、手すりの取り付けなどにも所有者の承諾を得なければならなず、自由度が制限される可能性があります。

- 資産形成ができない: 住宅も資産の一つ。持ち家の場合はローンの返済完了後住宅は資産となりますが、賃貸の場合はいくら家賃を支払ってもあなたの資産にはなりません。

一方で、賃貸住まいの利点もあります。

- 居住場所の自由: ライフスタイルや家族構成の変化に合わせて引っ越しができる。

- メンテナンス負担: 賃貸の場合メンテナンスは物件の所有者が行うため、メンテナンスの負担は軽減できる可能性があります。

- 固定資産税: 賃貸の場合固定資産税の支払いは発生しません。

現在持ち家の方

現在持ち家にお住まいの方は、将来のメンテナンス費用を試算しておきましょう。

一般的に、以下のようなメンテナンス費用を考慮しておくと良いでしょう。

- 定期修繕: 屋根、外壁、床、窓などの定期的な修繕。これには塗装、補修、交換などが含まれます。

- 設備の保守: 暖房・冷房システム、水道、電気などの設備の修繕費用 など

費用の相場は下記のようになっています。(リフォームガイドより)

- 現状回復を目的としたリフォーム費用相場: 200~500万円

- 新築同然に作り変えるようなリノベーション費用相場: 1,000万円~

一般的なリフォームやメンテナンスのタイミングは以下のようになっています。

- 10年ごと: 新築から10年程度が経過した後、軽微なメンテナンスやリフォームを行う。

例)内外装の塗装、床材の張り替え、設備の一部の更新などが含まれます。 - 20年ごと: 新築から20年程度が経過すると、より広範なリフォームが必要になる場合があります。例)屋根や外壁の補修・塗装、配管や電気設備の更新、断熱材の張り替えなど

- 加えて、老後のバリアフリーとして手すりの設置や段差の解消、水回りを安全で利用しやすいよう改修が必要になる場合もあります。

現在は賃貸だが、将来住宅を購入したい方

現在は賃貸暮らしでも将来住宅を購入し持ち家に住みたいと考える方も多いかと思います。

そのような場合は、何歳頃に住宅を購入したいか、またどこに住宅を購入したいか具体的に考えてみましょう。

- 何歳頃に住宅を購入したいか?

- 住宅を購入する土地・地域はどこを希望するか?

- 家族構成を元に、どのような間取りの家を購入したいか?

- 希望の住宅に応じて、固定資産税がいくら程になるか試算する。

将来住みたい土地・地域、間取りが見えてきたら、SUUMOやホームズといった住宅情報サイトで希望に類似した物件の相場を調べてみましょう。

また、住宅を購入した場合は毎年固定資産税の支払いが発生します。

固定資産税シミュレーション (面積200m2以下の場合)

※細かい新築特例等は除いています。

- 土地:(購入価格 × 0.7 × 1/6) × 1.4%

- 家屋:(購入価格 × 0.7 × 1.4%)

ステップ5 今後の働き方と収入を考える

いまや、日本でも終身雇用の概念は無くなり、転職しながらキャリアアップしていく働き方が一般的になってきました。

今会社勤めの方は、今後も同じ会社で努める予定か、あるいは何歳頃に転職をしたいか考えてみましょう。独立したい、起業したいという方もいらっしゃるかもしれません。

転職により年収が変化する場合もあります。

見込みの転職時期に合わせ、マネープランに反映する収入情報も変化させていきます。

- 今の働き方に満足しているか?

- 転職を目指す場合、何歳(何年)までに転職したいか?

- 定年を考えた時、何歳(何年)まで働きたいか?

働き方や職を変えた場合、どのような年収を目指せるのかおおまかにでも試算しておきましょう。

ステップ6 退職年齢と貰える退職金額を試算する

現在の一般的な定年退職年齢は60歳ですが、定年後も継続雇用を受ける方が一般的になってきました。

あなたは、何歳で定年退職したいでしょうか?

アーリーリヤイアを目指す方も増えています。

早期退職を目指す場合は、何歳が目標でしょうか?

また、ご自身の定年退職時にいくらの退職金がもらえるかわかりますか?

会社規程を確認し、ぜひ一度試算してみてください。

定年退職した後の暮らし方も合わせて考えてみましょう。

いくつか考えられる暮らし方の変化を記載します。

趣味をして過ごしたい

旅行にたくさん行きたい

年金以外の収入を得る予定があるか?

田舎に移住したい など

希望の暮らし方によって、必要な資金が変わってきます。

希望の暮らし方を書き出し、その実現にいくらの資金が必要か試算してみましょう。

ステップ7 支出確認テンプレートへ記録する

以上ステップ1~6までに従ってあなたやあなたの家族のライフプランが出来上がりました。

検討したライフプランをマネープランへ反映するため、前回記事「マネープラン作成ステップ②~年間支出を確認する~」へのステップ3に戻ってみてください。

そこでは、今回考えたライフプランに沿って、具体的な数字を支出確認テンプレートに記入していけばOKです。

前回よりも、より具体的な計画が進んだことを実感して頂けると思います。

おわりに

お疲れ様でした!

これでライフプランと支出計画のブラッシュアップが完了しました。

次回は、今回のライフプランで考えた将来の働き方やあなたの定年退職の希望を踏まえて、将来の収入試算を行います。

以上

コメント