ステップ➀では、現在の資産状況確認を行いました。

ステップ②では、あなたの家庭の年間支出を整理していきましょう。

※既に家計簿をつけており年間支出が整理できている方は、ステップ1に記載している大項目ごとに、年間支出をまとめる作業から行ってください。

支出管理はマネープラン作成の必須項目。

確認しなければならない項目が多いですが、一つずつ本記事に沿って進めれば完成できます。

今回も、記事の最後では年間支出確認シートを無料ダウンロードできますのでこちらに入力していくと便利です。

支出とは?

ここでいう支出とは、何を指すのでしょうか?

支出とは、

- 基本生活費

- 住宅費

- 自己投資、習いごと

- 保険料、医療費

- 教育費、介護費

- 旅費 など

毎月決まって家計から出ていくお金に加え、年に一度だけ出費するお金も含めて考えます。

ではさっそく、具体的な項目ごとに当ステップで整理すべき支出を確認していきましょう。

ここでも、金額は全て万円単位で確認します。

ステップ1 年間の生活費を確認する

まずは、毎月・あるいは年に数回発生する基本的な支出を確認していきましょう。

ここで注意を一点。

後に作成するマネープランの都合上、住居費や数年に一度だけ支出するお金は分けて考えます。

また、現在は支出していないものの、将来必要になるであろう支出についても別のステップで整理します。

ここでは、あくまで今現在、あなたのお財布や口座から1年間に支出されるお金の総額を確認することが目的となります。

基本生活費

基本生活費とは、食費、光熱費、日用品の購入費用など、毎月支出する基本的な生活費です。

毎月の基本生活費 × 12か月 = 年間の基本生活費 (万円)

毎月の基本生活費が判らないという方は、試しに今月の家計簿をつけてみましょう。

細かく家計簿をつける必要はありません。

「8月13日スーパーで0.5万円払った、14日に外食で1万円、月末に電気代を0.9万円、ガス代は0.6万円、日用品は、、」などと精度高く家計簿をつけるのは良いですが、本稿での目的はそこにはありません。

あなたの支出の概要が判れば大丈夫です。

たとえば、

「毎月6万円を夫婦の共有口座に入れているから、毎月の食費と日用品は6万円以内に収まっていると想定しよう」

「ガス・電気代は電力会社のアプリでまとめて確認できるから合計額が判ればよし」

「外食は多い月も少ない月もあるけど、平均すると月2万円かな」

という感じです。

毎月の基本生活費総額が確認できたら、確認シートに記入していきましょう。

交通費

交通費とは、車をお持ちの方は車両費、駐車場代、ガソリン代、自動車税など。

電車やバスを良く利用される方は運賃、定期代などが該当します。

カーシェアを利用してされている場合は月々のサブスク料金も含めましょう。

旅費は別途確認しますので、ここでは日常的な交通費を考えてください。

毎月支出する交通費と、定期代や自動車税など年数回の支出を確認シートに記入していきましょう。

自己投資費

自己投資とは、交際費、娯楽、自己投資を目的に支出するお金を指します。

イベントやライブのチケット代金、ご自身の習いごと費用に加え、私の場合は被服費や美容院代も自己投資費として管理しています。

生活に必須ではないけれど、生活に潤いを与えてくれる出費です。

毎月支出する自己投資費と、年に数回だけ発生する費用を確認シートに記入していきましょう。

保険料、医療費

次に、加入されている保険の保険料を確認していきます。

生命保険、医療保険などの月々の支払い(または年払い保険料)を確認します。

保険料は、毎年送られてくる保険料の支払明細書や契約内容の通知書に記載がありますので確認してみましょう。

医療費は、通院があれば毎月のおおよその医療費を確認します。

歯医者で定期的に検診を受けていたり、毎年健康診断を受けている方は、年数回の支出として計算に含めます。

毎月支出する保険料・医療費と、年に数回だけ発生する費用を確認シートに記入していきましょう。

子ども費・介護費

ここでは、子供の習いごとにかかる費用や親の介護にかかる費用を確認します。

親の介護費には、遠方の場合親元へ移動する為の交通費も合わせて考えましょう。

学校教育費は数十年間にわたり発生する大きな経費ですので、別項目で具体的に確認します。

そのため、学費や授業料、教材や制服の費用、修学旅行費用などもここでは含めなくても結構です。

毎月支出する子ども・介護費と、年に数回だけ発生する費用を確認シートに記入していきましょう。

旅費

お盆やお正月の帰省、夏休みの旅行費用など、1年間の内旅行にかかる費用をここで確認しておきましょう。

年に1、2度の回数で発生する比較的大きな費用になります。

今年の内にもう一回帰省を予定している、という方はその費用も見積もりましょう。

旅費は変動するもの。

少し多めに見積もっておいた方が、後でマネープランを作成する時に余裕を持ったプラン作成することができます。

費用が判ったら、確認シートに記入していきましょう。

その他の支出

ご家庭によっては上述に当てはまらない支出もあるかもしれません。

確認シートでは「その他」の項目も設けていますので、必要に応じて項目名を変更できます。

これで各項目に割り振った支出の合計が確認できました。

無料でダウンロードできる確認シートのテンプレートを活用すれば、自動で合計(万円)を算出できています。

ステップ2 住宅費を確認する

年間の住宅費を確認します。

- 賃貸にお住まいの場合:年間の家賃や管理費

- 住宅を所有している場合:年間の住宅ローン返済額、固定資産税や修繕積立費

年間の住宅費支出額を、確認シートの「支出額」欄に記載します。

確認シートには、住居費の支出が開始する年と終了する年を記入する欄を設けています。

マネープランを作成する際、将来住み替えや引っ越しを考えている場合は将来の年間住宅費が大きく変わってきます。この変化をマネープランに正しく反映するため、当該住居費の支払いを何年まで行うのか、その後新しいお家に居住するのは何年からかについてもシミュレーションに反映します。

詳しくは続く記事 マネープラン作成ステップ③でご説明します。

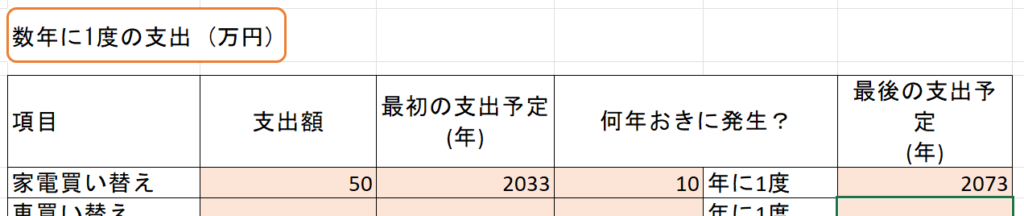

ステップ3 数年に1度の支出を確認する

毎年は発生しないが、数年に1度の頻度で発生する支出も確認していきましょう。

下記の項目を確認して、今すぐは判らない、検討がつかない、という場合はとりあえず空欄でも大丈夫。

次の記事 ステップ③で具体的に考えるヒントをお伝えします。

家電の買い替え費用

今や家電は暮らしを便利にしてくれる欠かせないアイテム。

予期せぬ故障が起きたり買い替えの必要性が発生する可能性をあらかじめ想定し、支出額を見積もっておきましょう。

参考まで、家電には一般的な耐用年数があります。

家電の一般的な耐用年数

・冷蔵庫:10~15年

・洗濯機:10年

・電子レンジ:8年

・エアコン:10~15年

・テレビ:7~10年

・オーブン・コンロ:10~15年

10年前後が耐用年数となる家電が多いので、我が家では10年おきに買い替えることを想定しています。

車の買い替え費用

車を所有されている場合は、車の買い替え費用も数年に一度発生します。

車の耐用年数は、車種やメーカーにもよりますが一般的に10~15年とされています。

買い替える際の費用と、頻度を確認シートに記載しましょう。

親の介護費

親の介護費は、平均で親一人あたり年に100万円と言われています。

平均して、介護にかかる年数は5年と言われていますので、老後のお世話をする必要のある親一人当たり100万円×5年を計上しておきます。

親一人当たりの介護費 = 100万円 × 5年間

介護が必要となる方の割合は、85歳を過ぎる頃から大きく増えます。

親の年齢を考慮して、介護費がいつ頃から発生しそうか考えてみましょう。

旅費・海外旅行費

旅行がお好きな方は、年に数回の大きな旅費も考えておくと良いでしょう。

特に、海外旅行は大きな支出になりがちです。

旅行の頻度と一度の旅行にかけたい費用を試算してみましょう。

修繕、リフォーム費用

住宅を所有されている方で、特に戸建てをお持ちの方は考えておきたい修繕費用。

マンションの場合は修繕積立費がありますが、戸建ての場合は自分の裁量で修繕できる一方、計画的に資金を確保しておかないと、急な設備の故障等で困ってしまうかも。

今お住まいの住宅の築年数等を考慮して、いつどれ位の修繕、リフォーム費用を考慮しておくべきか、考えてみましょう。

大学入学金

お子さんを私立に入れるのか、あるいは公立に入れるのかによっても費用は変わってきます。

具体的にお子さんの進路が見えてきているのであれば、希望の学校の入学金を調べてみましょう。

冠婚葬祭

以外と費用がかさみがちで、予測しにくいのが冠婚葬祭費用。

ご自身のお子さんの結婚費用、お祝い金はいくら良いしておきたいでしょうか?

まずは理想の金額を入れておくのも◎。

後にマネープランを作成した結果、費用を見積もり過ぎたと判れば調整したり、前もって準備しておくこともできます。

ステップ4 お子さんの教育費を試算する

マネープランに大きく影響する支出の一つがこの教育費です。

教育費は、長期間に渡って発生する大きな費用。

既にお子さんがいらっしゃり、学校へ通われている場合は具体的な教育費が見えているでしょう。

一方、まだ子供はいないが将来欲しいと思っている方にとっては、教育費は未知の世界で不安に感じているかもしれません。

無料ワークシートをダウンロード頂くと、幼稚園から大学までにかかる平均教育費について、私立・公立どちらへ進学するかに応じて教育費総額をシミュレーションできます。

便利な機能となっていますので、ぜひダウンロードの上試してみてください。

シミュレーション結果、またはご自身で試算された教育費を、確認シートに入力しましょう。

支出確認テンプレートを活用しよう

支出に確認は項目が多く確認しにくい、と感じる方もいらっしゃるかもしれません。

本記事に連動した支出確認用のテンプレートを無料ダウンロードできるようにしました!

ぜひ活用の上、効率的にマネープラン作成を進めてくださいね。

おわりに

お疲れ様でした!

これで、年間支出と将来の支出計画が完了しました。

将来の支出計画をもう少し具体的にするために、次のマネープラン作成ステップ③では考え方のヒントをお伝えしたいと思います。

以上

コメント